STEP1

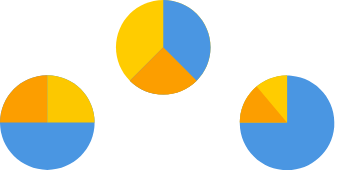

投資するファンドの最適な投資割合を、

ご自身のライフステージから確認します。

第四北越銀行で

第四北越銀行で

アプリで簡単にNISAの

口座開設ができる

1,000円から投資信託が

はじめられる

お近くの店舗で

いつでも気軽に

ご相談いただけます

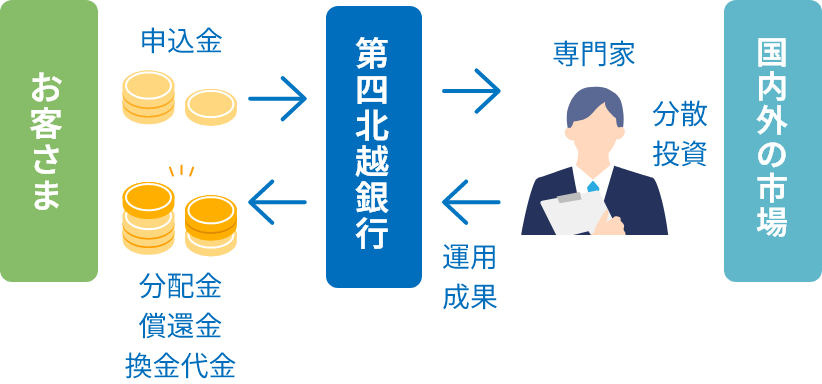

投資信託とは、お客さまの代わりに運用の専門家が資産運用を行う金融商品です。

運用成果が、投資家(お客さま)それぞれの投資額に応じて分配されます。

国内や海外のさまざまな資産で運用することができます。

ライフステージに応じた

ライフステージに応じた

ライフステージに応じて最適な資産形成を行うために、どのようなポートフォリオを構築するべきか簡易的にご確認いただけます。

ファンド選びのご参考としてご活用いただけます。

※本内容はポートフォリオの参考で、当行取扱いファンドの一部をご紹介しています。

投資するファンドの最適な投資割合を、

ご自身のライフステージから確認します。

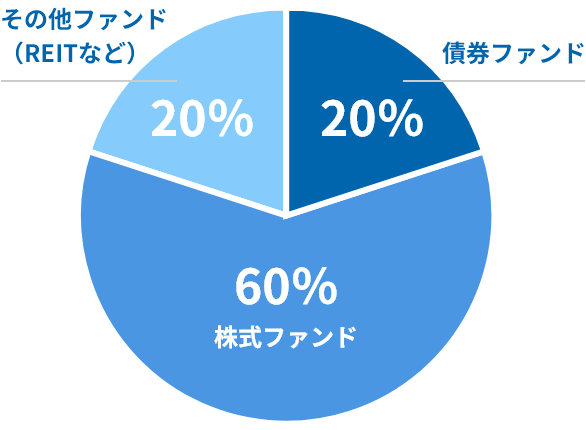

10年以上先の教育資金や老後資金を準備するなど、資産をしっかりとつくりたいお客さまにオススメです

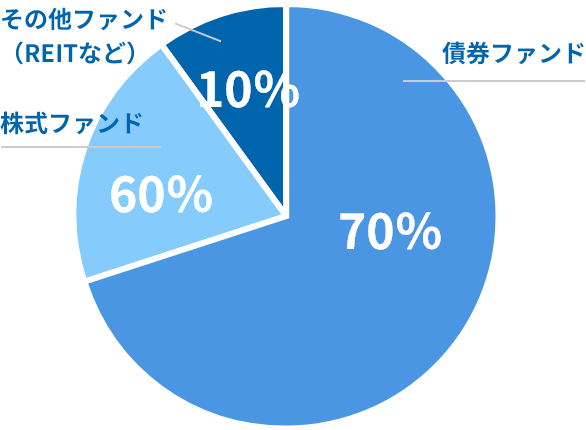

ポートフォリオの特徴株式やREITの組入比率が高く、積極性を重視したポートフォリオです。

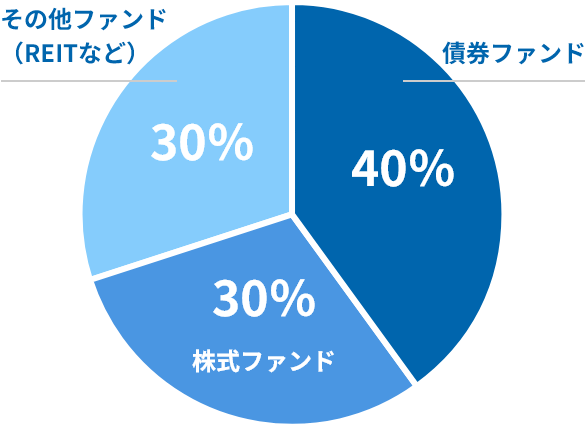

教育資金や住宅資金などの支出に備えながら将来の老後資金を準備するなど、資産をバランスよく育てたいお客さまにオススメです

ポートフォリオの特徴資産バランスを重視した成長と安定を享受できるポートフォリオです。

退職金や相続で受け取った大切な資金を、セカンドライフの充実のために活用したいお客様にオススメです

ポートフォリオの特徴債券の組み入れ比率が高く、値動きの安定性を重視したポートフォリオです。

Step1で確認したポートフォリオに適した、「債券ファンド」「株式ファンド」「その他ファンド(REITなど)」には、どのようなファンドがあるか確認します。

ひふみプラス

日経225ノーロードオープン

インベスコ世界厳選株式オープン

(為替ヘッジなし・年1回決算型)

愛称:世界のベスト

グローバル・ロボティクス株式ファンド(1年決算型)

フィデリティ・米国優良株・ファンド

SMTAMダウ・ジョーンズ

インデックスファンド

みずほUSハイイールドオープン(年1回決算型)為替ヘッジなし

コーポレート・ボンド・インカム(為替ノーヘッジ型/1年決算型)

愛称:泰平航路1年決算型

コーポレート・ボンド・インカム(為替ヘッジ型/1年決算型)

愛称:泰平航路1年決算型

野村PIMCO・世界インカム戦略ファンド Aコース

(為替ヘッジあり 年2回決算型)

野村PIMCO・世界インカム戦略ファンド Bコース

(為替ヘッジなし 年2回決算型)

野村インド債券ファンド

(年2回決算型)

フィデリティ・Jリート・

アクティブ・ファンド

フィデリティ・USリート・ファンド

(資産成長型)C(為替ヘッジあり)

フィデリティ・USリート・ファンド

(資産成長型)D(為替ヘッジなし)

アジア好利回りリート・ファンド

(1年決算型)

スマート・クオリティ・オープン(安定成長型)愛称:スマラップ

ピクテ・マルチアセット・アロケーション・ファンド愛称: クアトロ

成長投資枠対象ファンド

つみたて投資枠対象ファンド

ご相談予約、第四北越銀行の店舗窓口でのお申し込み、またはお電話にてお気軽にお問い合わせください。

一部のIP電話などフリーダイヤルがつながらない場合

025-226-6595(通話料有料)